เปิดประเด็น จากข้อสงสัย ‘ธนาคาร’ เสือนอนกิน จริงหรือ? หลังแบงก์กำไรท่วมกว่า 2 แสนล้านในปี 66 ที่ผ่านมา จากอานิสงส์ ‘ดอกเบี้ยสูง‘ ดันส่วนต่างรายได้ดอกเบี้ยแบงก์พุ่ง ท่ามกลางภาวะเศรษฐกิจไทยที่เข้าสู่ความยากลำบาก ลูกหนี้มีปัญหาชำระหนี้มากขึ้น.

ในช่วงที่ผ่านมา “ภาคธนาคารไทย” ถูกกล่าวถึงอย่างมากในสังคม หลังมีการตั้งคำถามถึง การทำกำไรของระบบธนาคารพาณิชย์ว่าสูงเกินไปหรือ? โดยเฉพาะปี 2566 ที่ผ่านมา ที่ผลกำไรออกมาสูงกว่า 2 แสนล้านบาท บางธนาคาร ทำผลกำไรได้สูงที่สุดในประวัติการณ์ หรือสูงสุดในรอบ 10 ปี ท่ามกลางภาวะเศรษฐกิจไทยที่เข้าสู่ความยากลำบาก ลูกหนี้มีปัญหาชำระหนี้มากขึ้น

กำไรของธนาคารพาณิชย์ที่สูงขึ้น อานิสงส์ส่วนหนึ่งมาจาก “ส่วนต่างอัตราดอกเบี้ย หรือ NIM ของธนาคารพาณิชย์ที่ปรับตัวสูงขึ้น ส่วนหนึ่งมาจาก ส่วนต่างระหว่างดอกเบี้ย ที่เพิ่มสูงขึ้นในยุคดอกเบี้ยขาขึ้นจากระดับต่ำที่ 0.50% มาถึง 2.50%ในระดับปัจจุบัน

ที่ผ่านมาธนาคารแห่งประเทศไทย(ธปท.) มีการออกมาให้ความเห็นว่า แม้ NIM ของธนาคารพาณิชย์โดยรวมจะเพิ่มขึ้น แต่ยังมีค่าใช้จ่ายอื่นๆ ที่แฝง หรือซ่อนอยู่ในระบบธนาคารพาณิชย์อีกมาก ที่สะท้อนถึงต้นทุนการดำเนินงานของธนาคาร ที่ไม่ได้นำมาใส่รวมหรือคาดการณ์ล่วงหน้าได้ ที่ไม่ได้ถูกมารวมกับการคำนวณ NIM ในปัจจุบัน

นอกจากนี้ สิ่งที่คนส่วนใหญ่คิด เกี่ยวกับ NIM มักเอาอัตราดอกเบี้ยเงินกู้ เช่น MLR ที่ระดับ 6.25% มาลบกับ ดอกเบี้ยเงินฝากเฉลี่ยที่ 0.50% ทำให้ NIM สุทธิอยู่ที่ 5.75% แต่แท้จริงแล้ว ไม่ใช่เช่นนั้น เพราะตามหลักสากลแล้ว การคำนวณ NIM ที่ถูกต้อง ต้องคิดบนรายได้ดอกเบี้ยรับ ลบด้วยจ่ายได้ดอกเบี้ย ภายใต้สินทรัพย์ของสถาบันการเงินด้วย ถึงจะเป็นหลักการที่ถูกต้อง

สมาคมธนาคารชี้กำไรธนาคารไทยต่ำเทียบภูมิภาค

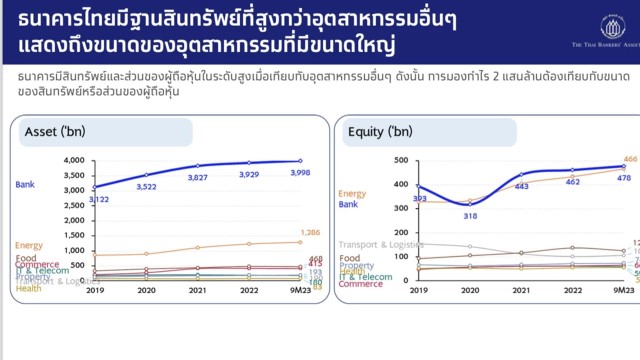

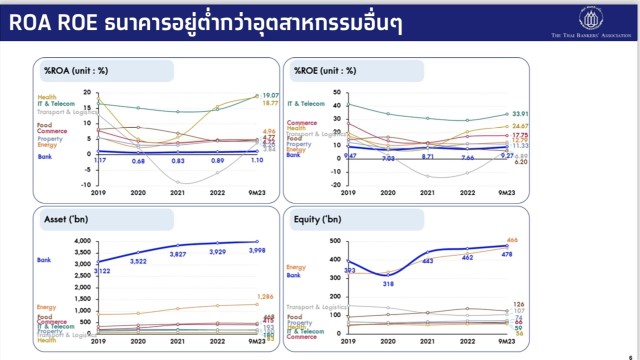

ไม่เพียงเท่านั้น จากข้อมูลของ “สมาคมธนาคารไทย” ชี้ให้เห็นข้อมูลหลายด้าน ที่สะท้อนให้เห็น “ต้นทุน” ของระบบธนาคารพาณิชย์ที่ต้องแบกรับในปัจจุบัน ธนาคารไทยมีฐานสินทรัพย์ที่สูงกว่าอุตสาหกรรมอื่นๆ แสดงให้เห็นถึงขนาดของอุตสาหกรรมที่มีขนาดใหญ่

ดังนั้นการมองกำไรที่ 2 แสนล้านบาท ต้องเทียบกับขนาดของสินทรัพย์หรือส่วนของผู้ถือหุ้นด้วย ไม่ใช่ดูเฉพาะกำไรเพียงอย่างเดียว ที่พูดถึงคือ Equity คือ ส่วนของผู้ถือหุ้น ที่เทียบมูลค่าในส่วนของเจ้าของของบริษัท โดยคำนวณจากสินทรัพย์ทั้งหมดหักด้วยหนี้สินของบริษัท ที่เรียกว่าส่วนของทุนที่ไม่ได้สูง หากเทียบกับอุตสาหกรรมอื่นๆ

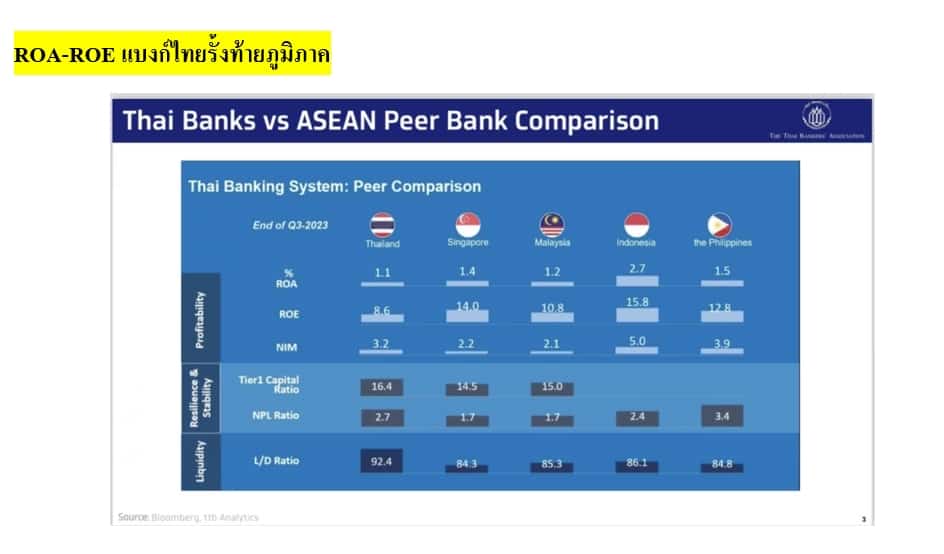

นอกจากนี้ หากเทียบธนาคารไทย กับธนาคารในภูมิภาคอาเซียน พบว่า หลายตัว ธนาคารไทยยังมีศักยภาพที่ต่ำกว่าธนาคารในอาเซียน โดยหากดูจากข้อมูล 5 ประเทศ ซึ่งรวมไทย สิงคโปร์ มาเลเซีย อินโดนีเซีย ฟิลิปปินส์ จากข้อมูล ณ ไตรมาส 3 ปี 2566

ไม่ว่าจะเทียบในด้าน อัตราส่วนผลตอบแทนต่อสินทรัพย์รวม เมื่อเทียบกับความสามารถในการทำกำไร(ROA)พบว่า ของธนาคารไทยในปัจจุบันอยู่เพียง 1.1% ขณะที่เพื่อนบ้านเราอย่าง สิงคโปร์ มี ROA อยู่ที่ 1.4% มาเลเซีย 1.2% และฟิลิปปินส์ 2.7%

หรือจะดูในแง่ของ อัตราส่วนผลตอบแทนต่อส่วนของผู้ถือหุ้น (ROE) ที่แบงก์ไทยอยู่ในระดับต่ำมาก โดยเฉลี่ยอยู่เพียง 8.6% ต่ำที่สุดใน 5 ประเทศ โดยสิงคโปร์อยู่ที่ 14.0% มาเลเซีย 10.8% อินโดนีเซีย 15.8% ขณะที่ NIM ค่าเฉลี่ยของธนาคารไทยก็อยู่ที่ระดับกลางๆ ที่ 3.2% ต่ำกว่า อินโดนีเซีย แต่สูงกว่า สิงคโปร์ที่ 2.2% และ มาเลเซียที่ 2.1%

ไม่ว่าจะเทียบในด้าน อัตราส่วนผลตอบแทนต่อสินทรัพย์รวม เมื่อเทียบกับความสามารถในการทำกำไร(ROA)พบว่า ของธนาคารไทยในปัจจุบันอยู่เพียง 1.1% ขณะที่เพื่อนบ้านเราอย่าง สิงคโปร์ มี ROA อยู่ที่ 1.4% มาเลเซีย 1.2% และฟิลิปปินส์ 2.7%

หรือจะดูในแง่ของ อัตราส่วนผลตอบแทนต่อส่วนของผู้ถือหุ้น (ROE) ที่แบงก์ไทยอยู่ในระดับต่ำมาก โดยเฉลี่ยอยู่เพียง 8.6% ต่ำที่สุดใน 5 ประเทศ โดยสิงคโปร์อยู่ที่ 14.0% มาเลเซีย 10.8% อินโดนีเซีย 15.8% ขณะที่ NIM ค่าเฉลี่ยของธนาคารไทยก็อยู่ที่ระดับกลางๆ ที่ 3.2% ต่ำกว่า อินโดนีเซีย แต่สูงกว่า สิงคโปร์ที่ 2.2% และ มาเลเซียที่ 2.1%

แบงก์ไทยแบกต้นทุนพุ่ง

แต่หากดูในด้าน “ต้นทุน” ของระบบธนาคารไทย พบว่าปัจจุบันอยู่ระดับสูง หากเทียบกับประเทศในภูมิภาค จากอัตราส่วนเงินกองทุนชั้นที่ 1 tier 1 Capital Ratio เพื่อใช้รองรับความเสี่ยง และผลขาดทุนที่อาจเกิดขึ้นในอนาคต ของไทยสูงถึง 16.4% หากเทียบกับสิงคโปร์ ที่อยู่เพียง 14.5% หรือมาเลเซียที่ 15.0%

ไม่เพียงแค่นั้น ธนาคารไทย ยังมีต้นทุนในการแบกรับ “หนี้เสีย” หรือเอ็นพีแอลอยู่ในระดับสูง จากหนี้เสีย NPL Ratio ที่มีสัดส่วนสูง หากเทียบกับประเทศอื่นเช่นเดียวกัน โดยNPL ของธนาคารไทยเฉลี่ยอยู่ที่ 2.7% สิงคโปร์ 1.7% มาเลเซีย 1.7% และอินโดนีเซีย 2.4% ไม่แปลกที่ธนาคารไทย ต้องตั้งสำรองอยู่ในระดับสูง เพื่อรองรับความเสี่ยงที่จะมาจากหนี้เสียในอนาคตหนี้เสียที่เพิ่มขึ้นส่วนหนึ่งก็อาจสะท้อนถึง ความสามารถในการชำระหนี้ของลูกหนี้ที่ด้อยลง

ในมุมการปล่อยสินเชื่อของธนาคารไทย หากเทียบกับเงินฝาก Loan to Deposit Ratio( (L/D Ratio) อยู่ในระดับสูง โดยเฉลี่ยธนาคารไทยอยู่ที่ 92.4% สิงคโปร์ 84.3% มาเลเซีย 85.3% อินโดนีเซีย 86.1% และฟิลิปปินส์ ที่ 84.8% ที่เป็นตัวสะท้อนการปล่อยสินเชื่อของธนาคารที่อยู่ระดับสูงในช่วงที่ผ่านมา

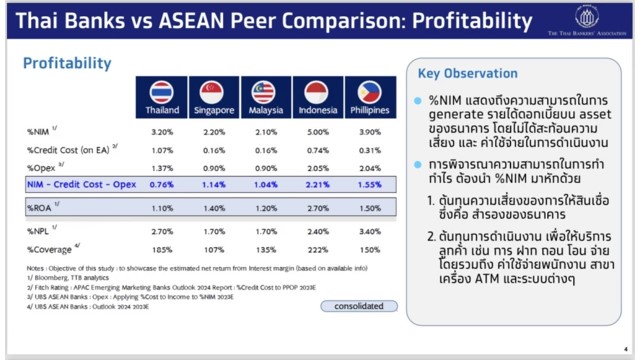

เหล่านี้ กลับมาสะท้อนให้เห็นถึง ความสามารถในการทำกำไร (Profitability) ของแบงก์ไทย ที่พบว่าปัจจุบันยังต่ำมาก สวนทางกับหลายประเทศในภูมิภาคที่สูงกว่าไทยมาก โดยเฉพาะเมื่อนำ NIM มาหักกับ Credit cost และ OPEX ที่เป็นจากการลงทุน หรือค่าใช้จ่ายอื่นๆ เช่น การลงทุนด้านไอที ทำให้โดยรวมความสามารถในการทำกำไรรวมของไทยอยู่เพียง 0.76% ต่ำที่สุดใน 5 ประเทศ โดยสิงคโปร์อยู่ที่ 1.14% มาเลเซีย 1.04% อินโดนีเซีย 2.21% และฟิลิปปินส์ 1.55%

สรุปแล้วแม้ NIM จะแสดงให้เห็นถึง ความสามารถในการ Generate รายได้ดอกเบี้ย บนสินทรัพย์ต่างๆ ของธนาคาร แต่ไม่ได้สะท้อนถึง ความเสี่ยง และค่าจ่ายในการดำเนินงานทั้งหมด

นอกจากนี้ ความสามารถในการทำกำไร ยังมีหลายองค์ประกอบที่เกี่ยวข้องกัน ที่จำเป็นต้องนำมาพิจารณาด้วย เช่น ต้นทุนความเสี่ยงของการให้สินเชื่อ ผ่าน การตั้งสำรองของธนาคาร รวมถึง ต้นทุนจากการดำเนินงาน เพื่อให้บริการลูกค้า เช่น การฝาก ถอน โอน จ่าย โดยรวมถึง ค่าใช้จ่ายพนักงาน สาขา เครื่อง ATM และระบบต่างๆ ด้วย

นอกจากนี้ ความสามารถในการทำกำไร ยังมีหลายองค์ประกอบที่เกี่ยวข้องกัน ที่จำเป็นต้องนำมาพิจารณาด้วย เช่น ต้นทุนความเสี่ยงของการให้สินเชื่อ ผ่าน การตั้งสำรองของธนาคาร รวมถึง ต้นทุนจากการดำเนินงาน เพื่อให้บริการลูกค้า เช่น การฝาก ถอน โอน จ่าย โดยรวมถึง ค่าใช้จ่ายพนักงาน สาขา เครื่อง ATM และระบบต่างๆ ด้วย

หรือมองกว้างออกไป หากเทียบกับอุตสาหกรรมธนาคาร เทียบกับ อุตสาหกรรมอื่นๆ พบว่า ผลตอบแทนของธุรกิจธนาคาร ยังต่ำกว่าอุตสาหกรรมอื่นๆ ค่อนข้างมาก จากปัจจัยของโครงสร้างธุรกิจ โดยผลตอบแทนของอุตสาหกรรมธนาคารเฉลี่ยอยู่เพียง 0.6% ต่ำกว่า อุตสาหกรรมเทคโนโลยี ที่สามารถทำกำไรสูงถึง 9.9% เซอร์วิส 2.8% การบริโภค 2.6% เป็นต้น

หรือเทียบในแง่การสร้าง ROA หรือ ROE ของธนาคารไทย ก็อยู่ระดับต่ำมาก หากเทียบกับหลายอุตสาหกรรม เช่น ROA ที่ธนาคารเฉลี่ยอยู่เพียง 1.10% เทียบกับ Health ที่สูงถึง 18.77% หรือ IT& Telecom ที่มี ROA สูงถึง 19.07% หรืออุตสาหกรรมอาหารที่ คอมมูนิตี้ อสังหาฯ พลังงาน ที่มี ROA เฉลี่ยสูงถึง 3.84-4.96%

ในแง่ ROE ของกลุ่มธนาคารก็อยู่ระดับต่ำเพียง 9.27% ในขณะที่ กลุ่ม IT& Telecom สามารถปั้น ROE สูงถึง 33.91% ในธุรกิจ Commerce 17.75% Health 24.67% หรืออุตสาหกรรมโดยรวมที่มี ROE เฉลี่ยอยู่ที่ 6.20-12.79%

แบงก์เผชิญการแข่งขันดุเดือด

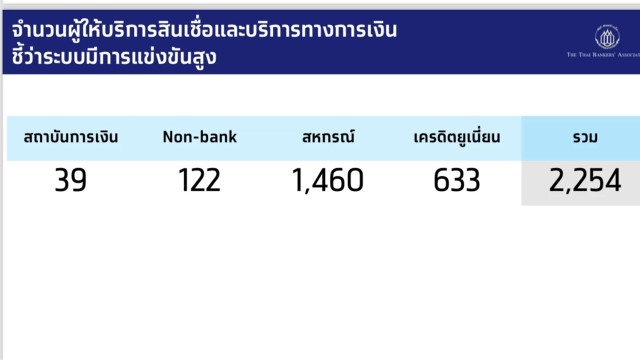

ไม่เพียงแต่ดูจากด้าน “ผลการดำเนินงาน” แต่ ภาคธนาคารไทย ยังเผชิญแรงกดดันอย่างมากจากการแข่งขันที่ค่อนข้างสูง จากผู้ให้บริการสินเชื่อ และบริการทางการเงิน ที่ปัจจุบันมีถึง 2,254 แห่ง แบ่งเป็นธนาคารพาณิชย์ 39 แห่ง นอนแบงก์ 122 แห่ง สหกรณ์ 1,460 แห่ง เครดิตยูเนียน 633 แห่ง

มิหนำซ้ำ ธนาคารไทย ยังเผชิญกับต้นทุน ด้าน Credit ของธนาคารที่อยู่ในระดับสูง หากรับรวมกับ Write off & Sales ที่นับวันเพิ่มขึ้นต่อเนื่อง โดย ณ ไตรมาส 3 ปี 2566 อยู่ที่ 690.50 พันล้านบาท สูงขึ้นต่อเนื่อง หากเทียบกับอดีต หรือช่วงเดียวกันปีก่อนที่อยู่เพียง 180.67 พันล้านบาท

ยังไม่รับรวมกับ รายได้ของแบงก์ ที่นับวัน ปรับตัวลดลงต่อเนื่อง โดยเฉพาะผ่านสาขา และการให้บริการผ่านตู้เอทีเอ็มของธนาคารพาณิชย์ ที่นับวันปรับลดลงต่อเนื่อง ที่กระทบต่อการสร้างรายได้อย่างต่อเนื่อง

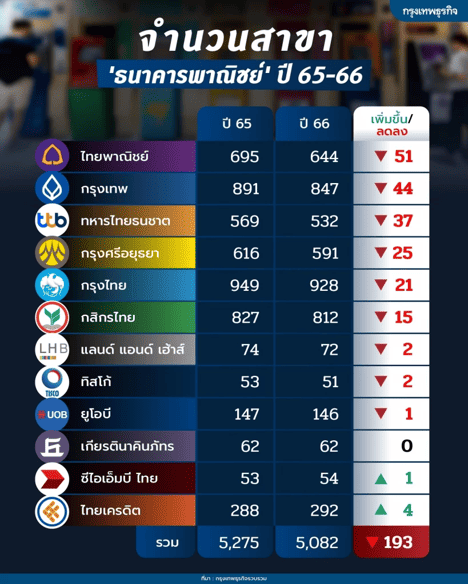

สาขาแบงก์ไทยลดลงต่อเนื่อง ปี66 ลดอีก 193 แห่ง

หากดูด้านธนาคารของธนาคารพาณิชย์ ในช่วง ปี 2566 ที่ผ่านมา พบว่า ปัจจุบันธนาคารพาณิชย์มีสาขาในประเทศโดยรวม(ไม่รวมจุดให้บริการ)ทั้งสิ้น 5,082 แห่ง ลดลงต่อเนื่อง ที่ 193 สาขา หากเทียบกับปี 2565 ที่สาขาโดยรวมอยู่ที่ 5,275 แห่ง

โดยสาขาธนาคารพาณิชย์ที่ลดลงมากที่สุดคือ ธนาคารไทยพาณิชย์ สาขาปัจจุบันอยู่ที่ 644 สาขา ลดลง 51 สาขาจากปีก่อนที่ 695 สาขา ถัดมา ธนาคารกรุงเทพ สาขาอยู่ที่ 847 สาขา ลดลง 44 สาขา จากปีก่อนหน้าที่ 891 สาขา และอันดับสาม ธนาคารทหารไทยธนชาต สาขาลดลง 37 แห่ง เหลือ 532 แห่ง จาก 569 สาขา (ส่วนหนึ่งอาจมาจากการรวมกิจการระหว่าง ธนาคารทหารไทย และธนาคารธนชาต ส่งผ่านให้มีการควบรวมสาขาที่ทับซ้อนก่อน)

เช่นเดียวกันกับธนาคารกรุงศรีอยุธยา สาขาปัจจุบันอยู่ที่ 591 สาขา ลดลง 25 สาขา จาก 616 สาขา ธนาคารกรุงไทย สาขาลดลง 21 สาขา เหลือ 928 สาขา ธนาคารกสิกรไทย ลดลง 15 สาขา มาอยู่ที่ 812 ฯลฯ

หรือในมุมของ การให้บริการผ่านตู้อัตโนมัติ (ATM) จากข้อมูล ณ ไตรมาส 2 ปี 2566 ที่พบว่า ปรับลดลงต่อเนื่องเช่นเดียวกันเหลือ 4,362 ตู้ ลดลง 269 ตู้ หากเทียบกับช่วงเดียวกันปีก่อน

ในขณะที่ การเข้าถึง “โมบายแบงกิ้ง” กลับเข้ามาแทนที่ แม้จะทำให้ลูกค้าเข้าถึงบริการทางการเงินได้มากขึ้น ช่วยทำให้แบงก์เข้าถึงลูกค้าได้ง่ายขึ้น แต่รายได้แบงก์ก็หายไปเช่นกัน เพราะการให้บริการผ่านดิจิทัลในปัจจุบัน ส่วนใหญ่เป็นการให้บริการ “ฟรี” หรือมีค่าบริการที่ต่ำมากๆ เมื่อเทียบกับอดีต เพื่อเอื้อให้ผู้ใช้บริการทางการเงินสามารถทำธุรกิจได้คล่องตัวมากขึ้น รวดเร็ว และต้นทุนถูก เหล่านี้ล้วนเป็นผลกระทบต่อภาคธนาคารทั้งสิ้น

ดังนั้น ที่บอกว่า “ธนาคารเป็นเสือนอนกิน” อาจไม่ใช่เสมอไป เพราะความเป็นจริงแล้ว ธนาคารต้องแบกรับต้นทุนมหาศาล ทั้งต้นทุนจากค่าใช้จ่ายจากการลงทุนด้านเทคโนโลยีที่มีแนวโน้มเพิ่มขึ้นทุกๆ ปีเพื่อให้ทันกับพฤติกรรมผู้บริโภค

การที่เห็นว่า NIM สูงๆ อาจไม่ได้หมายความว่า ธนาคารมีศักยภาพ ในการกำไรเพิ่มขึ้นอย่างมากเพราะหากดูจาก ROA หรือ ROE ของภาคธนาคารวันนี้ ก็ยังต่ำกว่าหลายประเทศในภูมิภาค หรือหากเทียบกับอุตสาหกรรมในไทย ธนาคารไทยก็ยังมีอัตราการทำกำไรในระดับต่ำมาก หรือรั้งท้ายด้วยซ้ำ หากเทียบกับอุตสาหกรรมอื่นๆ

พิสูจน์อักษร....สุรีย์ ศิลาวงษ์

ขอขอบคุณแหล่งที่มา : กรุงเทพธุรกิจ

![]()